본 포스팅은 < 원본 : Understanding the Risks of Owning FLI Tokens >의 번역본으로 Set Protocol과 DPI에 관심이 있는 커뮤니티 투자자분들의 편의를 위해 작성되었습니다.

오타나 번역 관련 문의가 있으시다면 댓글로 부탁드립니다!

Flexible Leverage Index 제품군은 Index Coop가 비트코인과 이더리움에 두배의 노출을 주기 위해 만든 ERC-20 토큰입니다. 이 제품들은 비트코인과 이더리움 모두에서 투자자가 레버리지 수익에 노출되도록 하고 보통의 레버리지 거래에 수반되는 복잡성과 리스크를 크게 줄여주기 때문에 매우 유혹적입니다. 시장이 상승궤도에 있다면 FLI 투자자들은 놀라운 퍼포먼스를 경험할 수 있습니다. 하지만, 이 제품에는 투자자들이 꼭 알아야 할 내재적인 리스크가 있습니다.

이 글은 FLI 제품이 가지고 있는 퍼포먼스와 내재적인 기술적 리스크에 대해 설명할 것입니다.

퍼포먼스 리스크

FLI 토큰은 단순 레버리지 포지션과 비교해 다르게 수행됩니다

단순한 레버리지 포지션 거래와 다르게 같은 거래를 하더라도 FLI 토큰을 이용한 보상은 예측하기가 쉽지 않습니다. 단순한 레버리지 포지션을 이용하면, 트레이더는 거래소에 담보를 예치하고 기초 자산에 대한 단순 배수의 수익을 돌려받는 포지션을 취합니다. 예를 들어 한 트레이더가 BTC에서 2x의 포지션을 잡으면, 그는 정확히 BTC 수익의 두배를 기대할 수 있습니다. BTC 수익이 10%로 돌아오면 그는 투자에 대해 정확히 20%의 수익을 기대할 수 있습니다.

FLI 제품은 다른 메커니즘을 이용하며 트레이더들은 기초 자산에 대한 정확한 수익을 알기 어렵습니다. BTC2x-FLI 토큰을 이용해 투자자는 더 짧은 시간일수록 단순 레버리지 포지션과 비슷한 수익을 기대할 수 있습니다. 앞서 들었던 예시를 이용하면, 10%의 BTC 수익을 일 주일 동안 보는 것은 BTC2x-FLI에서 20%를 기대할 수 있지만, 유동적인 레버리지 비율과 일별 리밸런싱으로 인해 정확히 20%일 확률은 높지 않습니다.

불안정한 시장일수록 FLI 토큰의 퍼포먼스는 예측하기 어렵습니다

시장 상황이 긍정적일수록 FLI 토큰의 퍼포먼스에 대한 예측도 쉽게 할 수 있으며, 가격이 꾸준히 상승할 때 FLI 토큰에 대한 수익 또한 2x 목표를 높은 정확성으로 달성할 것입니다. 모든 레버리지 자산의 퍼포먼스는 불안정한 또는 횡보하는 시장에서 예측하기가 어렵습니다. FLI 토큰은 유연한 레버리지 비율을 이용해 이러한 기간 중에도 안정적인 퍼포먼스를 유지할 수 있도록 하지만, 일부 차이가 발생할 수 있습니다. 트레이더는 이와 같은 기간중 FLI에 대한 수익이 2x 목표에서 벗어날 확률이 높다는 것을 인지해야 하며, 그 차이는 변동성이 높을수록 더욱 커집니다. 이것은 변동성 드리프트라는 현상의 예시이며, 모든 레버리지 자산 및 토큰의 특성입니다.

주요 시장 조정기간 중 FLI 토큰의 가치가 크게 하락할 수 있습니다

FLI 토큰은 가격이 크게 조정될 때 유저를 청산의 리스크로부터 보호하기 위해 설계되었습니다. 기초 자산(ETH 또는 BTC)의 가치가 급격하게 하락하면, 리밸런싱 메커니즘은 안전한 운영 범위 내에 있기 위해 공격적으로 레버리지를 줄이기 시작할 것입니다.

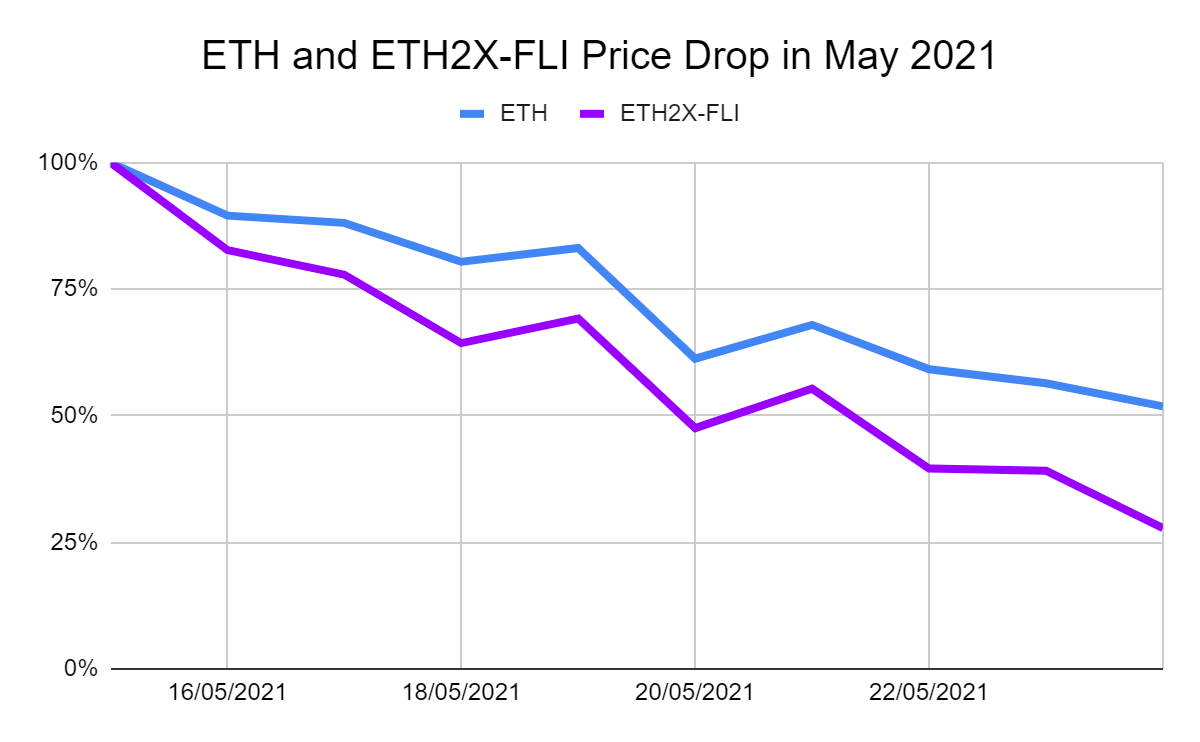

청산이 일어날 확률이 높지 않지만, FLI 투자자는 여전히 가격이 크게 하락하는 시장의 경우 심각한 자산 손실을 경험할 수 있다는 점에 유의해야 합니다. 예를 들어 2021년 5월 15일부터 23일까지, ETH의 가격은 48% 하락했습니다. 이와 같은 기간 중 ETH2x-FLI에 대한 투자는 총 72%의 가치가 하락했습니다.

시장이 완전히 붕괴할 시 청산의 위험이 있습니다

FLI 토큰으로 잡은 포지션은 청산될 수 없지만, ETH 또는 BTC에 대해 잡은 포지션은 청산될 수 있습니다. FLI 토큰은 Compound에서 관리된 레버리지 포지션을 나타내며, 키퍼 봇은 안전한 청산 비율을 유지하기 위해 가격이 하락할 때 자동으로 레버리지를 줄입니다. 갑자기 순식간에 75%가 하락하는 등의 사장 붕괴의 경우, 키퍼 봇은 필요한 수준의 담보를 유지하기 위해 즉각적으로 대응하지 못할 수 있으며 포지션이 청산될 수 있습니다.

기술적 리스크

2차 시장에서 FLI 토큰의 가격이 NAV와 다를 수 있습니다

2차 시장에서 FLI 토큰에 대한 수요가 공급을 초과한다면, 가격이 NAV(Net Asset Value 총 자산 가치)를 초과할 수 있습니다. 이 상황에서 트레이더는 토큰의 본질적인 가치보다 더 많이 지불하게 되며 가격이 상승합니다. 이는 FLI 토큰에 대한 일시적인 가격 프리미엄으로 이어질 수 있습니다. 새로운 토큰을 발행해 NAV로부터의 편차를 최소화하고 대응하기 위해 arbitrage 봇이 배치되어 있습니다. 2021년 5월 높은 수요로 인해 발행 가능한 공급 캡까지 도달하는 상황이 발생했고, arbitrage 봇이 리밸런싱할 수 없는 ETH2x-FLI 프리미엄이 발생했습니다. 거버넌스 리스크를 줄이고 추후 이와 같은 프로세스를 신속하게 처리하기 위해 특정 커뮤니티 멤버에 대해 매개 변수 위임 변경 등의 주요 조치를 취했습니다.

스마트 컨트랙트 리스크

스마트 컨트랙트는 FLI 토큰과 DeFi 생태계의 모든 프로토콜의 자동화와 안정성을 도모하는데 필수적인 빌딩 블록입니다. 올바르게 고안된 경우 스마트 컨트랙트는 높은 수준의 보안과 투명성을 제시합니다. 그러나 모든 시스템은 버그와 에러의 위험성을 갖고 있으며, 스마트 컨트랙트는 어태커가 해킹하거나 오용할 경우 그들이 높은 수익을 올릴 수 있습니다.

모든 FLI 토큰은 Set Protocol의 자산관리 플랫폼에 배치되어 있습니다. Set Protocol의 모든 FLI 기초 모듈은 완전히 감사를 완료했습니다. 이에 대한 정보는 여기서 확인할 수 있습니다.

ETH2x-FLI와 BTC2x-FLI에 대한 스마트 컨트랙트는 모두 온라인에서 확인할 수 있습니다.

의존성 리스크

FLI 토큰은 여러 개의 다른 분산형 프로토콜에 의존적이며, 이 중 어떤 프로토콜이 실패하거나 FLI가 안전하게 기능하기 위한 의존성의 조건을 충족하지 못할 수 있다는 위험성에 항상 노출되어 있습니다. 기본적으로 FLI 토큰은 Compound에 의존적이며, Uniswap과 Sushiswap과 같은 분산형 거래소와도 마찬가지입니다. 선도적인 플랫폼이자 유동성 공급자로서 이 프로토콜들은 ETH 또는 BTC의 기초 포지션을 관리하고 리밸런스하는 데 필수적입니다. 충분한 유동성이 가용하지 않은 경우, FLI 토큰은 레버리지 비욜을 관리할 수 없게 됩니다. 이와 유사하게, FLI는 Chainlink의 오라클을 가격 정보 소스로 의존합니다. 만일 Chainlink가 데이터를 업데이트 하는데 실패할 경우, 키퍼 봇이 가격 변동에 대응할 수 없게 되어 FLI는 리스크에 노출됩니다.

USDC 중앙화 리스크

USDC는 Circle과 코인베이스가 통제하는 완전히 중앙집중화된 토큰이며, 정부 규제에 의존적입니다. 정부 규제에 따른 개입이 있을 경우, USDC는 어드레스에 대한 트랜잭션을 방지하기 위해 전환할 수 있는 블랙리스트 메커니즘을 가지고 있습니다. 만약 규제자가 Compoud 또는 FLI를 특정지어 USDC 블랙리스트를 발효하고자 결정한다면, 컨트랙트에 락업된 모든 USDC는 쓸모가 없어집니다.

면책 조항: 이 내용은 정보 제공만을 목적으로 두고 있으며, 이 정보 또는 기타 자료를 법적, 세금, 투자, 금융, 또는 기타 조언으로 해석해서는 안됩니다.

* 해당 포스팅은 투자 관련 정보 공유의 목적으로 포스팅된 글이며 투자 권유가 아닙니다. 그러므로 개인 투자의 책임은 모두 본인에게 있으니 참고하셔서 투자하시기 바랍니다.

잘못된 정보 혹은 재미있게 보셨다면 댓글 부탁드립니다.

보다 빠른 정보는 텔레그램 채널과 채팅방, 카카오톡 채팅방을 통해 받아보세요 :)

텔레그램 공지방 : https://t.me/minted_labs

텔레그램 채팅방 : https://t.me/minted_chat

카카오톡 오픈 채팅방 : http://open.kakao.com/o/gDtWugpb (입장코드 : 200311)

'Minted Lab Portfolio > 셋 프로토콜(Set Protocol)' 카테고리의 다른 글

| [Set Protocol 셋 프로토콜] 폴리곤에 Set Protocol 출시 - 자산 관리의 한계를 뛰어넘기 (0) | 2021.07.14 |

|---|---|

| [Set Protocol 셋 프로토콜] BTC 2x Flexible Leverage Index 소개 (0) | 2021.05.20 |

| [Set Protocol 셋 프로토콜] 루프링의 L2에서 INDEX 유동성 채굴 (0) | 2021.01.27 |

| [Set Protocol 셋 프로토콜] TokenSets의 Set V2 Rollout 설명 (0) | 2020.12.18 |

| [Set Protocol 셋 프로토콜] TokenSets의 Yield Farming Strategies 소개 (0) | 2020.12.02 |