본 포스팅은 < 원본 : Diving into Cyclos >의 번역본으로 Cyclos 사이클로스 네트워크 프로젝트에 관심이 있는 커뮤니티 투자자분들의 편의를 위해 작성되었습니다.

오타나 번역 관련 문의가 있으시다면 댓글로 부탁드립니다!

이 글은 Jonas Klemm이 기고한 게스트 포스트입니다. 트위터에서 그를 팔로우할 수 있습니다 @blockchaisin

tl;dr: (1) Uniswap v3 + (2) Serum + (3) Solana = Cyclos = (1) 집중된 유동성과 친숙한 UX + (2) 부트스트랩된 가격 찾기 및 볼륨 + (3) 포지티브 섬 인터랙션

Cyclos의 빌딩 블록 소개

기본적으로 Cyclos는 Serum 위에 구축되는 오버레이 서비스로 이해될 수 있으며, 친숙한 constant product market making(CPMM) AMM 경험을 솔라나 DeFi 생태계에 가져옵니다. 기존 솔루션과는 다르게, Cyclos는 집중된 유동성을 가능하게 하는 동시에 위 경험을 제공합니다.

Cyclos에 대해 기본적으로 이해할 수 있는 또 다른 방법은 이를 Uniswap v3와 솔라나 기반의 Serum DEX를 통해 결혼하는 것이라고 생각하는 것입니다. 일관적으로, Cyclos의 가치 제안은 포지티브 섬 인터랙션을 중심으로 하며, 이는 기존 인프라를 활용하고 이와 같은 빌딩 블록을 새롭고 가치를 더하는 방식으로 재배열하는 전반적인 DeFi 기풍과 일치합니다. 바퀴를 새로 만들어 다는 것이 아니라, 파이가 팽창하는 포지티브 섬 멘탈리티입니다.

이 논리에 따라 Cyclos는 다양한 빌딩 블록의 강점 위에 식별 및 구축을 합니다:

- 이러한 강점 중에는 효율적인 주문 실행이 있습니다. 역사적으로, CPMM AMM은 x*y=k 가격 곡선에 0에서 무한까지 균등하게 자본을 분배했습니다.

따라서, (i) 대부분의 자본은 사용되지 않았으며, (ii) 트레이드에는 높은 슬리피지가 동반되며 (iii) 경쟁력 있는 트레이드 실행을 가능하게 할 충분한 자본을 유치하기 어렵습니다. 이는 유동성 공급자(LP)가 일반적으로 촉진한 거래당 보상을 받기 때문에 특히 문제가 됩니다(즉, 주문을 실행할 때 그들의 유동성이 관여하면).

→ Cyclos는 집중된 유동성을 활용하며(Uniswap v3와 유사), 이는 사용자가 시장을 만들고자 하는 가격 범위를 지정할 수 있게 하며, 기존에 요구되던 자본의 일부만으로 동일한 마켓 메이킹 보상을 거둘 수 있습니다.

- 유사하게, 경쟁력 있는(또는 효과적인) 주문 실행은 모든 거래 플랫폼에 절대적으로 필요하며 일반적으로 높은 거래량을 요구합니다.

높은 거래량은 두 가지 관련된 이유로 매우 중요합니다: 첫째, 더 많은 유동성을 가진 시장은 슬리피지가 줄고 중재가 늘어 실제 시장 가격을 반영할 가능성이 더 높으며, 둘째로는 이러한 시장은 덜 숙련된 트레이더를 희생시키며 가격을 조작하기 더욱 어렵기 때문입니다. 충분한 유동성을 확보하기 위해 새로운 거래 플랫폼은 일반적으로 (i) 프로젝트 토큰으로 유동성 공급에 인센티브를 부여하는 유동성 채굴 캠페인을 진행하거나 (ii) 프로젝트 자금을 이용해 시장을 만듭니다.

→ Cyclos는 주문을 Serum의 오더북에 라우팅해 유동성 부트스트래핑 문제를 회피합니다. 이를 통해 Cyclos는 높은 거래량에 액세스할 수 있으며 결국 경쟁력 있는 가격 찾기와 깊이 있는 마켓을 확보할 수 있습니다.

- 또 다른 강점은 솔라나 네트워크라는 경쟁 우위에 있으며 확장 가능한 진화하는 생태계 내에서 구축하는 것에서 비롯됩니다.

역사적으로, 이더리움 DeFi 생태계의 성장은 때로 엄청나게 높은 가스비로 인해 제한을 받았습니다. 반면에 솔라나는 확장성과 관련해 상대적으로 경쟁력이 높은 솔루션으로 스스로를 입증했고 이를 통해 잠재적으로 DeFi 앱을 지원해 진입 장벽을 줄일 수 있습니다. 마찬가지로, 솔라나는 지속적인TVL의 상승을 경험했습니다.

→ Cyclos는 거의 즉각적이며 낮은 트랜잭션 비용으로 헤택을 받는 신흥 DeFi 생태계의 중요한 부분이 될 것입니다.

- 마지막으로, Cyclos는 모든 세계의 최고 장점을 제공하기 때문에 이러한 빌딩 블록을 모아서 발생하는 시너지 효과가 있습니다: Uni v3의 자본 효율성, Serum의 유동성과 주문 뎁스, 역량을 강화해주는 솔라나의 인프라, 그리고 CPMM AMM이 제공하는 익숙한 사용자 경험.

지금까지 설명되지 않았지만, CPMM AMM은 (i) 낮은 진입 장벽과 (ii) 원활한 사용자 경험으로 인해 실질적으로 DeFi의 표준이 되었습니다. 일반적으로, 가입 또는 KYC가 필요하지 않으며 미니멀한 인터페이스는 적은 에러와 함께 공정한 경쟁의 장을 만들어줍니다.

→ 트레이드를 실행 및 매칭하기 위해 Serum이 오더북을 이용하는 반면, Cyclos는 익숙한 CPMM AMM 경험을 전달하기 위한 오버레이 서비스로 이용될 수 있습니다.

모든 것을 하나로 모읍니다

이러한 빌딩 블록이 어떻게 서로 잘 맞아 떨어지는지는 두 가지 다른 관점을 이용해 이해할 수 있습니다.

Cyclos의 관점에서, 목표는 거버넌스 토큰인 CYS의 가치 증대와 LP가 Cyclos에 유동성을 공급할 인센티브를 극대화하는 것입니다. 스왑 커미션 및 리베이트로 얻은 수수료의 1/4이 오픈마켓 토큰 바이백에 사용되기 때문에 이러한 포인트는 상호 관련이 있습니다(아래 수수료 내역 정보 참조). 자연스럽게, CYS도 플랫폼의 제품으로서 Cyclos의 방향성을 형성하는데 참여하도록 요구됩니다.

LP의 관점에서, 목표는 이익을 극대화하고 마켓 리스크를 최소화하는 것입니다. LP의 이익은 전체 주문량과 주문 분배에 따라 결정됩니다. 주문량은 유동성을 Serum의 오더북에 플러그해 최대화되고, 주문 분배는 현재 거래가격을 중심으로 유동성이 집중되도록 최적화해 각 거래당 마켓 메이킹 수수료를 획득할 수 있도록 최대한 많은 거래가 이루어지도록 합니다.

이익을 극대호하는 동시에 영구적 손실로 입증되거나 시장 조작으로 발생할 수 있는 시장 리스크로부터 보호하는 것이 중요합니다. 유동성을 현재 시장 가격 주변에 집중시키는 것은 시장 뎁스를 증가시켜 주문이 가격에 주는 영향을 줄이고 시장 조작의 비용을 훨씬 높여 시장 조작 리스크 문제를 해결하는데 도움을 줍니다. 이는 특히 Cyclos가 이미 뎁스가 있는 Serum의 오더북에 주문을 보내기 때문에 더욱 그렇습니다. 나아가, 가격 영향은 LP가 영구적 손실의 리스크를 흡수할 의지와 가격영향 또는 시장 뎁스 사이의 내재적 균형의 일부이기 때문에 일반적으로 중요한 메트릭입니다. Hayden Adams의 말을 빌리자면: “LP가 시장 가격에 가깝기 매도하려는 의지가 강할수록 그들은 더 많은 영구적 손실을 경험합니다”.

그러나 여기에는 선순환이 있습니다: 시장 가격에 더 가깝게 유동성이 집중될수록 가격 영향은 적고, 가격 영향이 적을수록 더 좋은 이율이 제시됩니다. 트레이더가 더 좋은 이율을 받을수록 더 많은 거래량이 발생하고 더 많은 수수료를 걷을 수 있습니다. 이처럼 집중된 유동성은 수수료 수익을 극대화하기 위해 영구적 손실을 감수할 의지가 있는 LP에게 이상적일 수 있습니다.

마지막으로, LP 포지션이 Serum에 공급되기 때문에 기성 DEX에 초기 유동성 공급에 대한 닭이 먼저냐 달걀이 먼저냐인 문제를 피할 수 있습니다. 이것은 Serum과 통합한 솔라나 기반 AMM의 공통 기능이며, 높은 TVL이 프로토콜을 만들거나 깨뜨릴 수 있는 이더리움의 DeFi 생태계와 매우 다릅니다. Cyclos는 초기 LP에 리스크를 줄여줄 뿐만 아니라 실제로 보상을 주는데, 유동성 채굴이 초기 LP를 선호하며 얕은 시장으로부터의 영구적 손실로 인한 단점을 주지 않기 때문입니다. 이에 따라 LP는 스마트 컨트랙트 리스크 인수를 감당할 수 있으면 됩니다.

간략히 말해, Cyclos는 LP에게 세 가지 주요 장점을 제공합니다:

- 시장 가격 주변에 유동성을 집중함으로써 기존 자본을 더 잘 활용해 더 많은 수수료를 획득합니다.

- LP는 자본이 Serum으로 재배치되어 얕은 부트스트래핑 시장에서 발생하는 영구적 손실을 방지할 수 있기 때문에 스마트 컨트랙트 리스크만 감수하면 됩니다.

- SRM을 일괄적으로 스테이킹해 메이커 리베이트를 높이고 테이커 수수료를 낮춰 혜택을 받습니다.

Cyclos 유동성 할당 프로세스 알아보기

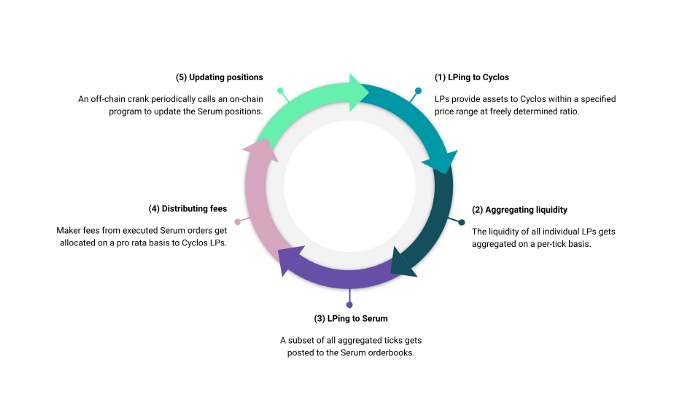

절차적 단계에서 Cyclos에 자산을 할당하는 핵심 메커니즘은 5단계로 구성됩니다. 아래 그림은 이 할당 프로세스의 예입니다:

더 자세히 말하자면, 스텝 (1)에서 (3)까지는 유동성 관리를 설명하는 핵심 프로세스이며, 스텝 (4)와 (5)는 보다 운영에 집중하며 수수료의 분배와 포지션의 업데이트를 설명합니다.

- Cyclos에 LP하기: LP는 특정 가격 범위 안에서 자유롭게 지정한 비율대로 트레이딩 페어의 자산을 락업해 유동성을 공급합니다. 이 가격 범위는 개별적인 포지션의 세트에 의해 모방되며, 개별 포지션은 최소 증분 값인 ‘틱’으로 서로 차이가 있습니다.

- 유동성 집계: 모든 개별적인 LP의 유동성은 틱 단위로 집계됩니다.

- Serum에 LP하기: 집계된 모든 틱의 서브세트가 Serum 오더북에 포스트됩니다. 이러한 제한은 가스비에서 비롯됩니다. 정확한 수치는 달라질 수 있지만, 유동성 할당에 현재로는 시장가격 양쪽에 10에서 15틱을 포스트할 계획입니다. 이것을 포함해 여러 수치는 변경될 수 있지만, 여전히 각각의 크기 순서를 반영합니다.

- 수수료 분배: 스왑 커미션과 리베이트는 (i) Cyclos 재무부, (ii) 토큰 바이백, (iii) CYS 스테이커 (iv) LP에 균등하게 분배됩니다. LP 보상은 비례적으로 할당됩니다. 개별적인 LP 포지션이 Cyclos를 통해 집계되고 할당되기 때문에, Cyclos는 충분한 양의 SRM을 스테이킹해(즉, 1mm SRM) 결국 더 나은 메이커 비율(즉, -5 bps vs -3 bps)을 LP에 제공할 수 있을 것입니다. 이 목표를 달성하기 위해 커뮤니티에서 Serum을 크라우드소스하기 위한 풀링 모듈이 만들어질 것입니다. LP는 거래에서 더 높은 메이커 리베이트와 낮은 테이커 수수료를 통한 혜택을 누리기 위해 Serum을 예치합니다.

- 포지션 업데이트: 시장이 움직이고 주문이 채워질수록, 초기에 균등하게 할당된 유동성이 서서히 시장의 어느 한쪽으로 기울기 마련입니다. 오프체인 크랭크가 주기적으로 몇 초마다 (3)을 반복할 수 있는 온체인 프로그램을 호출합니다. 이것은 두 가지 목적을 수행합니다: 첫째, 유동성의 균등한 분배를 확보하고, 둘째로는 유동성이 최대한 적극적으로 사용되는 것을 보장합니다.

Cyclos는?

Cyclos는 솔라나에서 자산이 거래되는 방식의 효율성을 극대화하기 위한 솔루션입니다. LP가 Serum에 제출된 오더에 있는 특정 가격 범위 내에서 유동성을 집중할 수 있도록 함으로써 거래자에게 소량의 거래를 하더라고 실제 호가에 액세스할 수 있는 기회를 제공합니다.

* 해당 포스팅은 투자 관련 정보 공유의 목적으로 포스팅된 글이며 투자 권유가 아닙니다. 그러므로 개인 투자의 책임은 모두 본인에게 있으니 참고하셔서 투자하시기 바랍니다.

잘못된 정보 혹은 재미있게 보셨다면 댓글 부탁드립니다.

보다 빠른 정보는 텔레그램 채널과 채팅방, 카카오톡 채팅방을 통해 받아보세요 :)

텔레그램 공지방 : https://t.me/minted_labs

텔레그램 채팅방 : https://t.me/minted_chat

카카오톡 오픈 채팅방 : http://open.kakao.com/o/gDtWugpb (입장코드 : 200311)

Cyclos 텔레그램 한국 공지 채널 : https://t.me/cyclosofficialKOR_ANN

Cyclos 텔레그램 한국 채팅 채널 : https://t.me/cyclosofficial_KOR

'Minted Lab Portfolio > Cykura' 카테고리의 다른 글

| [Cyclos 사이클로스] CycloSwap 소개 (0) | 2021.10.15 |

|---|---|

| [Cyclos 사이클로스] Cyclos, 사이버보안 기업 Halborn과 파트너십 체결 (0) | 2021.09.27 |

| [Cyclos 사이클로스] Cyclos DEX를 사용하여 $CYS 구매 방법: 단계별 가이드 (0) | 2021.09.09 |

| [Cyclos 사이클로스] Cyclos 진행상황 업데이트 #1 (0) | 2021.09.06 |

| [Cyclos 사이클로스] Cyclos 소개: Solana에 집중된 유동성을 가져오는 새로운 AMM 솔루션 (0) | 2021.08.26 |